Как оформить ипотеку на дом с участком: нюансы и риски в 2025 году

июл, 2 2025

июл, 2 2025

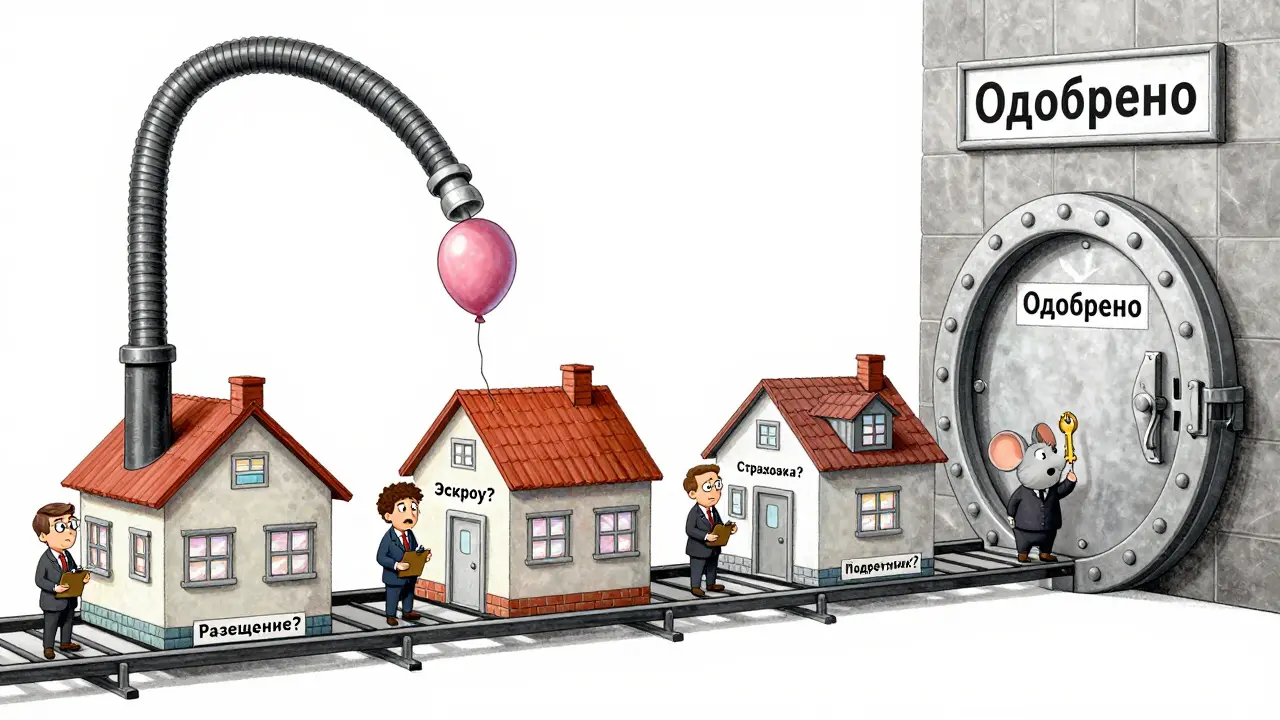

В 2025 году взять ипотеку на дом с земельным участком стало проще - но только если знать, где подвох. В прошлом году более 1,2 трлн рублей выдали банки именно на такие объекты. Это на 18% больше, чем в 2023-м. Люди уезжают из городов, хотят жить в тишине, с огородом, с простором. Но банки не просто дают деньги - они требуют, чтобы дом был пригоден для круглогодичного проживания, участок - с категорией ИЖС, а проект - утвержденный. И если хоть один пункт не совпадает - отказ. Без объяснений. Без второго шанса.

Что вообще можно взять в ипотеку

Не каждый дом и не каждый участок подойдут. Банк не даст кредит на пустой земле без разрешения на строительство. Не даст на дом без фундамента, с деревянными стенами без утепления, на участке с категорией «садоводство», если дом не зарегистрирован в Росреестре. Дом должен быть капитальным: стены из кирпича, бетона, газобетона - не сруб, не каркас без основания. Крыша - с уклоном, окна - двойные, отопление - центральное или автономное, с дымоходом. Всё это проверяют при оценке.

Земля - отдельная история. Только ИЖС (индивидуальное жилищное строительство) или ЛПХ с разрешением на строительство. Садоводство - не подходит, если дом не внесен в ЕГРН как жилой. Даже если вы построили дом, а участок не перевели в ИЖС - банк откажет. И это самая частая причина отказа: 42% всех отказов в 2024 году пришлось именно на неправильную категорию земли.

Какие программы есть в 2025 году

Сейчас действуют четыре основные программы. Каждая - со своими правилами.

- Сельская ипотека - самая выгодная. Ставка от 0,1% до 3% в год. Но дом должен быть в сельской местности - не в пригороде, не в поселке городского типа, а именно в селе, деревне, поселке с населением до 30 тысяч человек. Плюс - обязательная прописка в новом доме в течение шести месяцев после сдачи. Для многих это проблема: если работаете в Москве, а дом в Тверской области - придется либо уезжать, либо рисковать штрафами.

- Семейная ипотека - для семей с двумя и более детьми. Ставка 6% годовых. Можно использовать материнский капитал как первоначальный взнос. Максимум - 12 млн рублей в Москве и Петербурге, 8 млн - в остальных регионах. Дом должен быть готов или строиться по утвержденному проекту. Главное - дети должны быть зарегистрированы до подачи заявки.

- Стандартная ипотека - без господдержки. Ставка от 10% до 12,5%. Требования к дому мягче: можно взять даже дом с утепленным срубом, если он зарегистрирован. Но первоначальный взнос - от 20,01%, а срок - до 30 лет. Подходит тем, кто не попадает под льготы, но хочет жить за городом.

- Ипотека с господдержкой - новая версия. Ставка 6,5-8%, максимум 9 млн рублей на весь регион. Дом - любой капитальный, участок - ИЖС. Плюс - можно брать и на готовый дом, и на строительство. Минус - очередь. В некоторых банках ждут одобрения до 60 дней.

Сколько денег нужно и что берут в залог

Первоначальный взнос - не меньше 20,01%. Это значит, если дом стоит 8 млн рублей, вам нужно иметь 1,6 млн на руках. Банк не даст больше 80% от оценочной стоимости. Оценка проводится аккредитованным оценщиком - и часто занижает цену. Дом в селе стоит 7 млн, а оценщик говорит - 5,5 млн. Значит, вам нужно больше денег, чем вы думали.

Максимальная сумма - до 60 млн рублей, но только если берете стандартную ипотеку в Россельхозбанке. По льготным программам - максимум 12 млн. Если хотите больше - придется искать частный кредит, но тогда ставка вырастет до 15-18%.

Залог - сам дом и участок. Никаких дополнительных гарантий. Но банк требует страхование: имущества, жизни, трудоспособности. Для деревянных домов страховка дороже на 15-25% - потому что риск пожара выше. В 2025 году обязательным стало использование эскроу-счетов. Деньги сначала идут на счет, а не на руки застройщику. Только после сдачи дома - банк переводит средства. Это защищает вас, но замедляет процесс.

Какие документы собирать

Список длинный. И каждый пункт - потенциальная ловушка.

- Паспорт, СНИЛС, ИНН

- Справка 2-НДФЛ или по форме банка - с доходом за последние 6 месяцев

- Трудовая книжка - стаж должен быть не меньше года на последнем месте

- Выписка из ЕГРН на участок - с категорией ИЖС

- Проект дома - с печатью проектной организации

- Разрешение на строительство - выдается местной администрацией

- Договор подряда - с подрядчиком, у которого есть лицензия

- Согласие супруга/супруги - нотариально заверенное

Самый сложный пункт - разрешение на строительство. Его выдают в администрации, но в 45% случаев его задерживают на месяц и больше. Почему? Потому что проект не соответствует градостроительным нормам: слишком близко к границе, не хватает отступов, не указаны инженерные сети. Решение? Сначала согласуйте проект с банком - они знают, что им нужно. Потом идите в администрацию.

Основные риски и как их избежать

Самый большой риск - не то, что вам откажут. А то, что вы потратите 4 месяца, 100 тысяч рублей на проект и оценку - и в итоге получите отказ.

Риск 1: участок не той категории. Проверьте ЕГРН. Не полагайтесь на слова продавца. Зайдите на сайт Росреестра, введите кадастровый номер - и посмотрите категорию. Если «садоводство» - не берите. Даже если дом стоит 5 млн, а участок «под дачу» - банк не даст кредит.

Риск 2: дом не пригоден для постоянного проживания. Банк требует: отопление, водоснабжение, канализация, электричество. Даже если у вас есть колодец и буржуйка - это не подойдет. Нужны трубы, счетчики, подключение к сетям. Проверьте, есть ли техусловия от коммунальщиков.

Риск 3: подрядчик не прошел проверку. Банк проверяет не только дом - он проверяет строительную компанию. Если у нее нет лицензии, нет опыта, нет положительных отзывов - откажут. Узнайте у банка список одобренных подрядчиков. Или возьмите компанию с опытом - у которой строили другие заемщики.

Риск 4: задержки с эскроу-счетом. Если вы строите дом, деньги не идут напрямую подрядчику. Они лежат на счете. И банк переводит их только после проверки этапов строительства. Это может занять 3-4 месяца. Планируйте бюджет с запасом - на случай, если вы не получите деньги вовремя.

Сколько времени занимает весь процесс

На квартиру - 3-4 недели. На дом с участком - в среднем 63 дня. Это почти два с половиной месяца. Почему так долго?

- Выбор банка и программы - 3-7 дней

- Сбор документов - 2-4 недели (особенно если нужно получать разрешение)

- Предварительное одобрение - 7-14 дней

- Согласование проекта и подрядчика - 21-60 дней (самый долгий этап)

- Регистрация в Росреестре и выдача денег - 14-21 день

Если вы берете готовый дом - процесс ускоряется до 40 дней. Но таких объектов мало. Большинство берут на строительство - и тянутся месяцы.

Что меняется в 2025-2026 годах

Правила будут жестче. С 1 июля 2025 года запускают пилот «Ипотека на готовый каркасный дом». Это значит - можно брать дом, собранный из панелей, если он сертифицирован. Но с 2026 года введут обязательную энергетическую сертификацию. Дом должен соответствовать нормам по утеплению, окнам, отоплению. Это добавит 8-12% к стоимости строительства. Но зато ставки могут снизиться - потому что риски для банка уменьшатся.

Господдержка продлена до 2030 года. Но после 2027 года могут сократить бюджет. Если так произойдет - ставки вырастут на 2-3 пункта. Семьи с детьми, сельские жители - получат приоритет. Остальным придется платить больше.

Что говорят те, кто уже взял

На ДомКлик и Отзовик тысячи отзывов. Положительные: «Сельская ипотека с 0,1% сэкономила нам 2,3 млн рублей за 20 лет». Отрицательные: «Потратил 4 месяца на согласование проекта. Банк трижды отказал подрядчику. Не знал, что нужно проверять лицензию».

По опросу НАУИР: 58% заемщиков столкнулись с задержками, 32% - с неожиданными расходами на страховку, 27% - с отказом из-за несоответствия дома требованиям. Большинство жалуются на одно: «Никто не предупредил, что нужно проверить категорию земли до покупки».

На Reddit один пользователь написал: «Банк требует разрешение на строительство. Администрация требует подтверждение финансирования. Кто первый должен сделать шаг?» Это - замкнутый круг. Решение: сначала обратитесь в банк. Скажите: «Я хочу взять ипотеку на участок. Какие документы нужны?». Они дадут вам точный список. Потом идите в администрацию.

Что делать, чтобы не провалиться

Вот простая инструкция:

- Проверьте категорию земли в Росреестре - только ИЖС подходит.

- Посмотрите, есть ли у дома техусловия: вода, свет, канализация, отопление.

- Выберите банк и программу - сравните ставки, лимиты, требования.

- Согласуйте проект дома с банком - до того, как платить за архитектора.

- Подберите подрядчика из списка одобренных - не экономьте на этом.

- Соберите документы - особенно разрешение на строительство.

- Подавайте заявку - и ждите. Не торопите, не давите. Процесс - медленный, но предсказуемый.

Если вы готовы к этому - ипотека на дом с участком - лучший способ уйти из города. Дешевле, чем квартира в Подмосковье. Свободнее, чем в доме на 12 этажах. И с перспективой - если госпрограммы сохранят поддержку. Но если вы не готовы ждать, не готовы собирать бумаги, не готовы к риску - лучше подождите. Или купите готовый дом. Без строительства - всё проще.

Можно ли взять ипотеку на пустой участок без дома?

Нет, нельзя. Банк выдает кредит только на дом с участком или на строительство дома на участке, если есть разрешение на строительство. Пустой участок - не подходит. Даже если вы планируете строить - без разрешения банк не даст деньги.

Можно ли использовать материнский капитал на ипотеку на дом с участком?

Да, можно. Только если вы берете семейную ипотеку (с двумя и более детьми). Материнский капитал можно использовать как первоначальный взнос или для погашения основного долга. Банк сам переведет средства из Пенсионного фонда - вам нужно только подать заявление.

Почему банк отказывает, если дом деревянный?

Не потому что он деревянный, а потому что не соответствует требованиям. Деревянный дом можно взять в ипотеку - если он капитальный: фундамент, утепление, отопление, водоснабжение, канализация. Проблема в том, что многие деревянные дома - это дачи без коммуникаций. Банк требует, чтобы дом был пригоден для круглогодичного проживания - иначе он не считается жилым.

Сколько стоит страхование дома с участком?

Стоимость зависит от материала. Для кирпичного дома - 0,3-0,5% от стоимости в год. Для деревянного - 0,5-0,8%. То есть на дом за 5 млн рублей страховка будет стоить 15-40 тысяч рублей в год. Это обязательно - без страховки банк не выдаст кредит.

Что делать, если банк отказал из-за проекта дома?

Попросите у банка письменный отказ - там должно быть указано, почему. Часто причина - несоответствие градостроительным нормам. Исправьте проект: увеличьте отступы от границ, добавьте инженерные сети, уточните материалы. Затем обратитесь к другому банку - у каждого свои требования. Некоторые банки более гибкие к проектам.

Можно ли взять ипотеку на дом в селе, если работаю в Москве?

Да, можно. Но если вы берете сельскую ипотеку - вы обязаны прописаться в доме в течение шести месяцев после сдачи. Если не пропишетесь - банк может потребовать досрочного погашения или увеличить ставку. Для других программ (семейная, стандартная) - прописка не обязательна. Но учтите: если вы живете в Москве, а дом в селе - вам нужно будет ездить туда на стройку, проверять работы, получать документы.

Татьяна Палагутина

декабря 5, 2025 AT 13:20Я только что оформила ипотеку на дом в Тверской области - ставка 0,1% по сельской программе. Да, прописаться надо, но это не страшно. Главное - сначала проверить категорию земли в Росреестре. Я думала, что «ЛПХ с разрешением» подойдёт - нет, не подошло. Банк отказал, пока не перевели в ИЖС. Уже не первый раз вижу, как люди тратят деньги на проекты, а потом - бах, отказ. Не повторяйте мою ошибку.

Evgenii Malakhov

декабря 6, 2025 AT 20:04Ага, конечно, «просто проверьте ЕГРН» - как будто это не 3 дня хождения по администрациям и 2000 рублей за выписку. И да, оценщик занижает цену на 30%, потому что «в селе не бывает домов дороже 5 млн». А потом банк говорит: «Нужно 20% - а у вас только 1,2 млн». Где взять 400 тысяч, если ты в Москве на зарплате 60 тысяч? Страховка за деревянный дом - 45 тысяч в год. Это не ипотека, это лотерея с каторгой.

Ganna Grytsenko

декабря 8, 2025 AT 15:56Ой, девочки, я тоже только что прошла этот ад! Сначала думала, что куплю участок с срубом - и всё, живём в деревне, как в сказке. А потом выяснилось: нет отопления - отказ. Нет канализации - отказ. Нет подключения к электросетям - снова отказ. Я даже не знала, что нужно техусловия от «Россетей»! Потратила 3 месяца, 80 тысяч на оценку и проект, а потом банк сказал: «Подрядчик не в списке». Ну, блин. Пришлось искать компанию, у которой уже строили по ипотеке. В итоге - сельская ипотека, ставка 1,5%, дом будет готов через 10 месяцев. Спасибо автору за статью - без неё я бы ещё год гадала, почему мне отказывают!

Ivan Borisov

декабря 9, 2025 AT 17:46Семейная ипотека с маткапиталом - реально работает. Взяли на дом в Калужской области. Дети уже прописаны, документы собрали за 2 недели. Главное - не пытаться сэкономить на подрядчике. У нас был парень с «опытом» - банк отказал. Взяли фирму из списка - всё прошло. Эскроу - медленно, но спокойно. Деньги не пропадут. Главное - не торопить. Ставка 6% - это же скидка на жизнь. Не надо искать подвохи. Просто делайте как написано.

Александр Стойчан

декабря 11, 2025 AT 12:48Все пишут про ИЖС, но никто не говорит про то, что в некоторых регионах даже ИЖС не дают без «доказательства спроса» - то есть тебе надо показать, что в деревне живут ещё 3 семьи. У нас в Белгородской области так было. Пришлось собирать справки из сельсовета, писать заявления, ездить в районную администрацию. Банк даже не смотрел на участок, пока не увидел эту бумажку. И да, у меня опечатка в паспорте - 3 недели ждали, пока перепечатают. Всё это - не шутки. Планируйте на 4 месяца минимум.

Ольга Моргунова

декабря 11, 2025 AT 13:15Я хотела бы подчеркнуть: ипотека на дом с участком - это не просто финансовая сделка, это глубокий жизненный выбор, требующий не только юридической, но и психологической готовности. Многие, увлекшись идеей «уехать из города», не учитывают, что в селе нет аптек, школ, общественного транспорта. Прописка - это не формальность, это переход в иной социальный контекст. Банк не виноват, что вы не подготовились. Подготовьтесь. Документы - это не бюрократия, это ваша защита. И да, страхование - обязательно. Без него вы рискуете не только домом, но и своей финансовой стабильностью.

Денис Маронов

декабря 11, 2025 AT 20:15О, вот вы все сюда пришли, потому что «хотите жить в тишине». А кто-нибудь думал, что в тишине - это ещё и без интернета, без газа, без нормального Wi-Fi? Вы думаете, что 0,1% - это подарок? Это - штраф за то, что вы не можете жить в городе. И да, «сельская ипотека» - это программа для тех, кто не хочет работать. Вы приедете в деревню, будете сидеть на даче, а банк будет смотреть, как вы «прописались». А потом через 2 года - вы продадите дом за 60% от цены, потому что «всё сломалось». Не надо. Лучше снимите квартиру. Дешевле. И без бумажек.

Татьяна Пурик

декабря 13, 2025 AT 13:21Я просто хотела сказать - вы все молодцы, что пишете. Это реально помогает. Я смотрела на эту статью 3 дня, не могла решиться. А теперь поняла: не надо бояться. Берите, проверяйте, спрашивайте. Я сегодня созвонилась с банком, спросила: «А если я возьму дом с участком, но без разрешения, а потом оформлю?» - они сказали: «Нет, не возьмём. Но если вы сначала получите разрешение - мы поможем». Я даже не знала, что можно так спросить. Спасибо. Это как в жизни - главное, не молчать. Даже если страшно.